Le régime fiscal de l’assurance-vie et des contrats de capitalisation

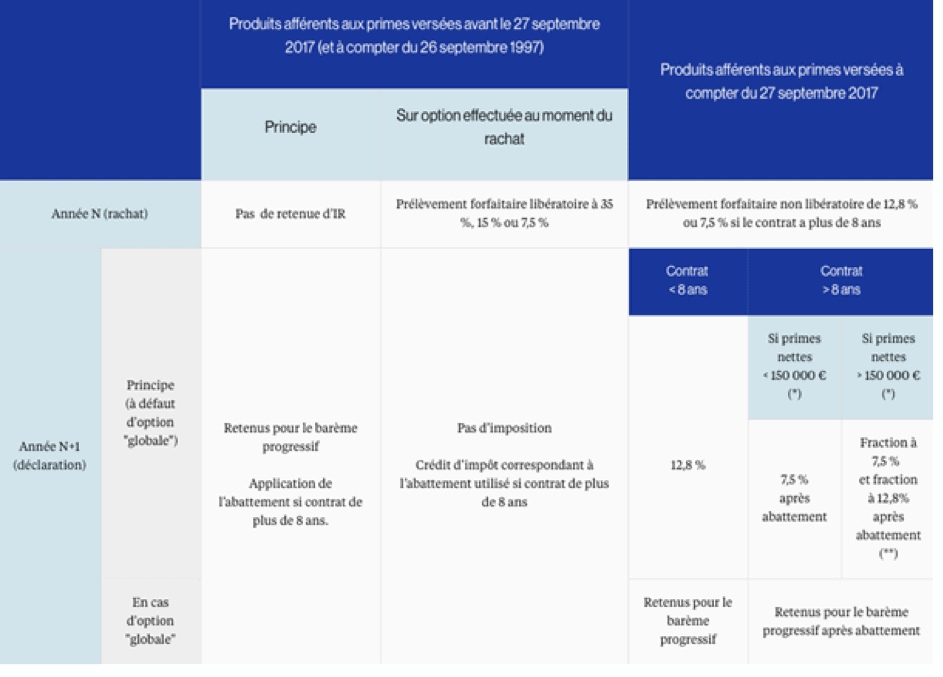

Synthèse de la fiscalité applicable aux rachats sur contrats d’assurance-vie ou de capitalisation à compter du 1er janvier 2018 : Hors prélèvements sociaux

(*) Total des primes nettes versées par l’assuré sur l’ensemble de ses contrats (avant ou après le 27 septembre 2017)

(**) L’abattement s’applique en priorité sur les produits attachés aux primes versées avant le 27-9-2017 puis pour les produits attachés aux primes versées à compter de cette date, sur ceux imposables au taux de 7,5% puis sur ceux taxables au taux de 12,8%.

Notre avis

Afin de dissocier et mieux maîtriser les règles applicables à chaque rachat, il est dans la plupart des cas préférable de ne plus verser sur les contrats existants et de souscrire de nouveaux contrats :

- Ceci permet de ne pas « mélanger » les produits relevant de la fiscalité ancienne : les anciens contrats seront entièrement soumis à la fiscalité « ancienne » et les nouveaux contrats, à la fiscalité nouvelle.

- Ainsi, l’épargnant pourra « choisir » sa fiscalité, en effectuant par exemple des rachats soumis au PFL (sur option) les années au titre desquelles il aura intérêt à opter pour l’imposition au barème progressif pour ses autres revenus (par exemple pour pouvoir imputer une importante charge déductible du revenu global).

- Pour les contrats de moins de 8 ans, la fiscalité nouvelle est globalement plus favorable.

En ce qui concerne les contrats sur lesquels prélever les rachats, on peut relever les points suivants :

- On continuera d’effectuer des retraits sur les contrats présentant la fiscalité décès la moins favorable ;

- Quel que soit le montant de primes nettes versées sur l’ensemble des contrats (inférieur ou supérieur à 150 000 €), il sera généralement préférable d’opérer des rachats sur des nouveaux contrats (assiette imposable plus faible et taux d’imposition à l’IR de 12,8 % voire 7,5 %);